令和7年分 給与所得者の扶養控除等申告書

本ページでは、令和7年分の給与所得者の扶養控除等申告書(以下「申告書」とします)の書き方等について、その要点をまとめています(2024年10月9日更新)。

今回から改正されたこと

現在の状況が一年前に書いた申告書の内容と変わっていないときに、簡易的な書き方ができるようになりました。

【令和6年分】

令和5年分の申告書に書いた内容と変わっていなくても、令和6年分の申告書に再度書かなくてはならなかった。

【令和7年分】

令和6年分の申告書に書いた内容と変わっていなければ、令和7年分の申告書では省略可。

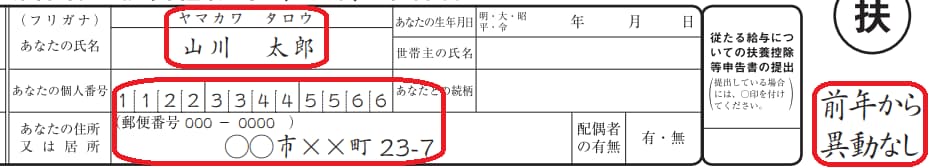

氏名、住所、マイナンバー、『前年から異動なし』だけでOKに‼

勤務先は、令和7年分の申告書が簡易的に書かれていた場合、その人の令和6年分の申告書に記載されている内容を基に、令和7年中の給料計算等を行うことになります。

「簡易的な書き方」のメリット、デメリット

メリット

「簡易的な書き方」のメリットは、書く項目が大幅に減ることです。特に、申告書を手書きで書いている社員等にとっては、このメリットはかなり大きいと思います。

なお、勤務先が申告書を年末調整用のソフトウェアで作成しているケースでは、令和7年分の申告書に令和6年分のデータをそのまま転記することが可能です。このケースの場合、令和6年分のデータが印刷された令和7年分の申告書を社員等に渡し、現在の状況と一致しているときはそのまま提出させ、現在の状況と変わっているときはその申告書に変わった点を書き込ませて提出させる方法を使うことができ、社員等の手間を最も減らすことができます。

私見ですが、「簡易的な書き方」のメリットを享受できるのは、前年分のデータが印刷されていない申告書を利用するケースに限定される、と考えられます。

デメリット

勤務先は、最新版の申告書が通常の方法で書かれていた場合(簡易的な書き方ではなかった場合)、最新版の申告書の中に給料計算等で必要になるすべての情報が記載されているため、最新版の申告書だけ確認すれば給料計算等が行えます。

他方、最新版の申告書が簡易的に書かれていた場合、給料計算等の際に過去の申告書も確認しなければならない状況が想定され、経理の手間が一つ増えることが懸念されます。

申告書の記載例

国税庁のサイト内に申告書の記載例があります。参考にしてください。

《記載例》令和7年分扶養控除等(異動)申告書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2025bun_02.pdf

《記載例》同申告書の簡易的な書き方

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2025bun_02-2.pdf

書き方のポイント

個人番号(マイナンバー)

あなたとの続柄

本人からみた世帯主の続柄を記入します。例えば、世帯主が本人の父親の場合、"父"と記入します。

従たる給与についての扶養控除等申告書の提出

本人が複数の勤務先で仕事をしておらず、勤務先が一か所であるときは、空欄のままでOKです。

海外に長期留学している子供(30歳未満)がいるケース

本人の子が継続して1年以上、海外で居住している場合は、「非居住者である親族」の欄の「16歳以上30歳未満又は70歳以上」にチェックマークを入れ、「住所又は居所」の欄に海外の居住地を記入してください。

「生計を一にする事実」の欄は、令和7年11月頃に勤務先からこの申告書を預かり、令和7年中に生活費として海外送金した金額の総額を記入した上で、勤務先に再提出します。

16歳未満の扶養親族、退職手当等を有する配偶者・扶養親族

16歳未満の子の有無は、所得税に影響を与えませんが、住民税の非課税の判定等には影響し、16歳未満の子がいるとその判定等で有利になります。

また、所得税では配偶者控除等の判定の際に退職所得の金額を含めますが、住民税では含めないで判定します。

両欄とも、所得税と住民税の違いを埋めるための記載事項です。該当するときは、住民税の節税に繋がる可能性がありますので、必ず記入しましょう。